近期日元套息交易逆转引发的全球市场动荡提醒我们,波动与风险从未远去。在经济周期尾声与降息周期初期,也是增长放缓与货币政策“青黄不接”的时候,往往易发波动,近期美国衰退担忧再起也加大了市场对美联储应对过晚的担忧,再加上情绪与交易因素,更容易引发动荡。

作为全球金融体系最重要的货币当局,美联储在应对每次危机中看似“千篇一律”的降息与投放流动性,细究起来却“大有文章”。讨论这个问题的意义在于,只有理解不同环节的不同问题,才能判断何种政策能真正起到效果,比如是单纯的增长问题(利润表)、还是流动性冲击(现金流向表)、又或是债务危机(资产负债表);又比如问题是出在银行体系内部,是非银机构,还是非金融企业与居民,盖因政策的有效性无非在于“及时”和“对症”两点。

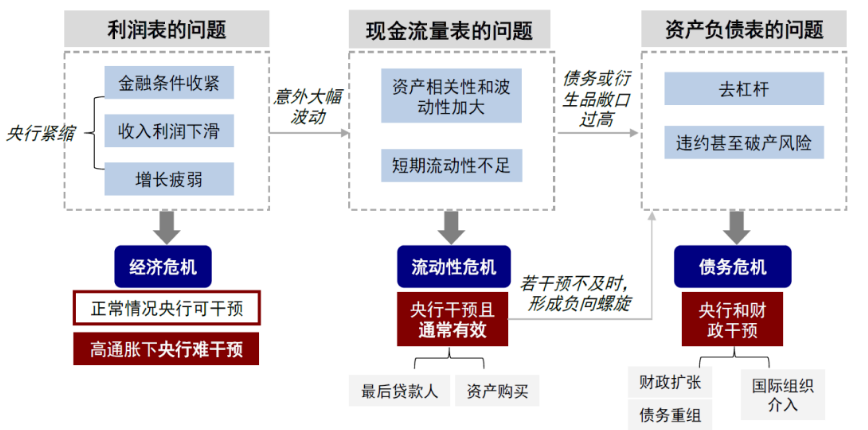

问题的来源:“三张表”,增长压力(利润表)、流动性冲击(现金流向表)、债务危机(资产负债表)

增长下行、流动性冲击和债务危机是一个经济周期中可能遇到的不同“麻烦”,对应“三张表”。利润表描绘需求的强弱、现金流量表刻画获取资金的难易、资产负债表则展现偿付能力和杠杆水平,极端情形下分别对应衰退、流动性挤兑与债务危机。

虽然现实中不会如此泾渭分明,但应对上述三种问题的措施却大相径庭:1)利润表问题:不论是需求过强导致的高通胀、还是需求过弱导致的衰退,本质上都是融资成本与投资回报率之间的此消彼长,因此美联储可以通过调节政策利率影响金融机构成本,再向实体部门传导,进而解决问题,如1994年或2019年中规中矩的降息,与此次较为类似;

2)现金流量表问题:面对资金紧张(融资流动性问题)和资产抛售引发 的挤兑(交易流动性问题),央行需要通过投放流动性的非常规操作(提供流动性或直接资产购买)分别发挥最终贷款人(Lender of Last Resort)和最终做市商(Market Maker of Last Resort)作用,防止流动性冲击演变成更大范围的负债表危机。这种操作一般也都能奏效,如2019年储备金不足,2020年疫情,2023年中小银行危机,以及近期日元套息交易都是如此;

3)资产负债表问题:面对高杠杆导致的债务问题,货币政策能提供流动性但无法化解债务,需要财政兜底和债务重组出清,如储贷危机和2008年金融危机。

如何解决不同问题?详解美联储非常规政策工具箱:如何操作与对谁操作

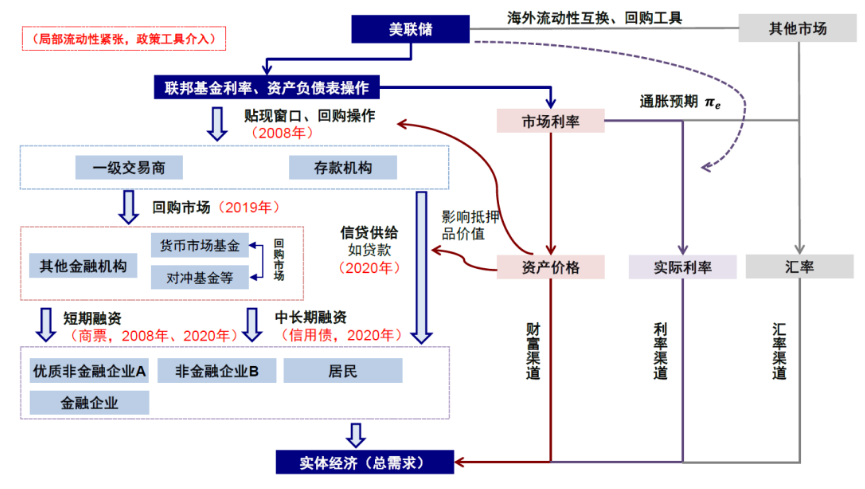

在应对上述不同问题时,常规操作(加息或降息)自不必说,本文中我们将重点聚焦非常规的政策工具,即如何操作与对谁操作?如何操作,按照美联储是否直接持有底层资产,可分为提供流动性(如硅谷银行期间的BTFP)和直接购买(QE或扩表)两大类型,分别对应美联储的最终贷款人和最终做市商职能。

对谁操作,美联储在流动性和信用传导不畅的非正常情况下,需要“直接下场”“对症下药”才能解决问题。

具体来看:

一级交易商:美联储交易对手方,影响金融体系流动。一级交易商(通常是一些符合资格的商业银行或者投资银行)是美联储货币政策交易对手,可以参与国债拍卖,也会充当做市商。作为美联储货币政策传导渠道的起点,一级交易商流动性状况会影响全市场各个环节,因此非常规操作通常都是在整个金融体系遇到压力下进行,2008年和2020年都实施了向一级交易商的资产购买(QE)和一级交易商信贷便利(PDCF)等操作。此外2019年准备金紧张时,美联储进行大规模隔夜回购、购买国债(扩表)等操作,以应对准备金不足造成的流动性冲击。

一般金融机构:美联储直接参与对中小银行和影子银行的融资活动。其他金融机构包括非一级交易商的存款机构和影子银行等。即便一级交易商流动性有保证,但大范围风险规避情绪也可能导致流动性无法向下传导。其他金融机构无法从正常渠道获取流动性,也需要美联储及时介入阻断蔓延,如2020和2023年。2020年是疫情导致的危机,美国大型金融机构并未像2008年那样受到直接冲击,但实体经济风险导致货币市场面对困难。美联储推出商票融资便利(CPFF)、货币市场共同基金融资便利(MMIFF)等减少短期票据如商票的违约风险来平稳货币市场。2023年中小银行风波时,美联储推出BTFP工具为中小银行提供条件更为宽松的借款。

非金融企业和居民部门:流动性无法从金融机构向实体经济传导时,美联储直接介入。与2008年金融危机冲击金融机构不同,2020年疫情期间企业和居民首当其冲,是现金流量表的冲击。在银行贷款意愿不足、债券信用利差大幅扩张的情况下,美联储扩大其传统的最终贷款人职能,直接向企业、居民等提供支持。如2020年疫情期间美联储推出的一级和二级市场企业信贷便利(PMCCF & SMCCF),直接购买债券和ETF等;以及主街贷款计划(MSLP)、商票融资便利(CPFF)、定期资产支持证券贷款工具(TALF)等直接向中小企业和消费者提供短期融资流动性支持以缓解疫情带来的冲击,稳定就业、消费和生产。

离岸市场:应对全球美元流动性紧张。由于美元在全球市场的特殊地位,美联储设有全球美元流动性工具以在离岸美元紧张时向其他货币当局提供美元流动性支持,防止离岸美元流动性风险的蔓延。例如2008年和2020年都设立过美元流动性互换,在常设的五个主要央行(加拿大、英国、日本、瑞士、欧央行)的基础上,美联储在疫情期间新增了与其他九家央行的互换协议。同时,美联储疫情间新设的外国和国际货币当局回购便利为更多国家提供美元流动性,已经于2021年7月28日成为常设便利。

历次危机复盘:不同危机中哪些环节出了何种问题?美联储又如何应对?

本节中我们复盘了上世纪70年代以来主要危机与美联储的应对。需要指出的是,2008年金融危机前,美联储的政策工具以贴现窗口为主,并不充裕,但金融危机后美联储在非常规政策工具的使用上更加“得心应手”。具体来看:

一级交易商与存款机构:1)2008年金融危机:房地产泡沫破裂后,持有大量房地产次级贷款和抵押贷款的银行业资产大幅缩水,银行间流动性受到了明显冲击。美联储在金融危机爆发初期针对一级交易商和存款机构推出了一系列非常规政策工具,如一级交易商信贷工具(PDCF)、定期拍卖工具(TAF)等有效缓解银行间市场的局部压力。2)2019年“钱荒”:季度税款缴纳、债券发行规模增加、准备金短缺三重因素共同导致货币市场流动性冲击,导致回购利率飙升,有效联邦基金利率也一度突破美联储目标上限。美联储开展回购投放总额高达750亿美元的流动性并对利率走廊进行技术调整缓解回购市场的流动性紧张,同时开启扩表(购买短债)以补充银行准备金。

其他金融机构:1)2008年赎回压力:2008年随着银行体系风险的蔓延及雷曼兄弟的破产,商票市场的波动导致货币市场基金面临了较大程度的恐慌和抛售压力,美联储推出资产支持商业票据货币市场共同基金流动性便利(AMLF)和货币市场投资者融资便利(MMIFF)等非常规工具稳定市场情绪,缓解赎回压力。2)2020年赎回压力:疫情爆发导致风险资产价格大跌,进而导致大规模产品赎回和期货保证金追缴等,美联储推出货币市场共同基金流动性便利(MMLF)以缓解其面临的集中赎回压力。3)2023年中小银行危机:美联储在硅谷银行危机后推出银行定期融资计划(BTFP),允许合格的金融机构以抵押品面值作为担保获得最长为期一年的贷款,从而避免因挤兑和资产价值下跌导致的流动性紧张。

企业和居民部门:1)2008年资产负债表衰退压力。房地产泡沫破裂导致私人部门资产大幅缩水,美联储推出定期资产支持证券贷款工具(TALF)支持信贷流向消费者和企业,刺激消费促进复苏。2)2020年疫情冲击实体经济,非金融企业现金流紧张和融资条件大幅上升。美联储通过一系列非常规性政策工具,直接购买投资级债券和相关ETF帮助市场企稳,向中小企业提供短期流动性支持以促进经济修复。

如何发现问题?监测不同层级流动性的五维度指标体系

衡量美国金融市场流动性可以从央行投放、金融系统、资本市场、企业部门和离岸市场等五个维度着手,刻画上文中提到货币传导路径中不同层级的流动性情况,具体来看:1)央行金融流动性指标(美联储负债-TGA-逆回购,近似等于商业银行准备金规模),从“量”的角度衡量美联储和财政对金融体系流动性的影响,这一指标对美股中期走势也有较好的预测效果(《美国流动性或将迎来拐点》);2)OIS-SOFR利差,表征美国银行体系之间的流动性紧张程度;3)投资级和高收益级信用利差,金融与非金融商票利差,都可以衡量企业融资成本;4)美股VIX和美债MOVE指标衡量资产价格波动;5)主要汇率与美元的交叉互换,刻画离岸美元的紧张程度。

当前情形?放缓但非深度衰退,流动性冲击可控,杠杆压力不大

首先,从现金流量表看,近期日元套息交易逆转更多停留在局部流动性冲击,全局性的美元流动性紧张并未出现(往往体现为美元走强、OIS和商票利差走高、汇率交叉互换走阔,导致资产被“无差别”抛售,包括黄金与美债,典型如2020年疫情期间)。其次,从资产负债表看,得益于政府加杠杆帮助居民去杠杆,美国私人部门资产负债表也相对健康,明显低于2008年金融危机水平,也是当前并不面临系统性风险的核心原因。第三,从利润表看,美国增长放缓,但并不面临深度衰退压力,得益于更高的投资回报率可以承受更高利率,以及不同环节错位提供的对冲效果,因此可以靠小幅降息解决当前问题,即便出现类似于2023年硅谷银行的冲击,美联储也有充足应对手段,迅速向薄弱环节提供流动性以平息市场的波动和阻断危机进一步蔓延的可能。