周四凌晨美联储将公布6月议息会议决议,预计总体基调和市场预期基本相符,对市场影响中性偏温和。边际风险和关注点在于点阵图对今年降息预期的下调幅度。

由于年初至今增长和通胀走势均已和美联储此前预测有所偏差,预计美联储会下修增长预测,上修通胀预测,与市场预期对齐。同时,点阵图或将2024年降息次数从3次下调至2次,美联储有关降息终点和名义中性利率指引也可能相应上调。但考虑到3月后美国增长边际减速,且美联储仍希望在今年开启降息周期。预计鲍威尔在记者会的表态或温和中性,对9-11月降息持开放态度。

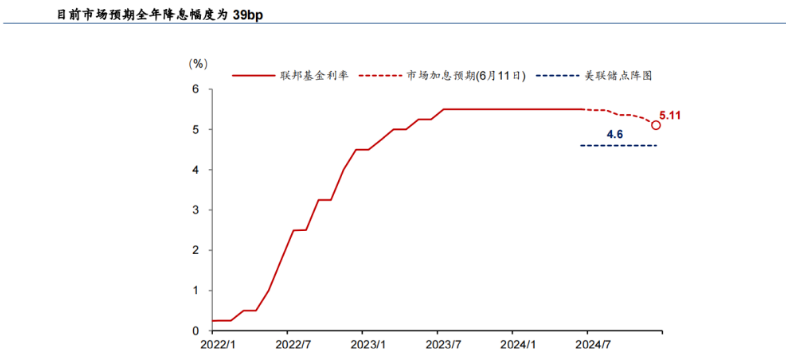

5月会议以来,增长和通胀数据有所降温但仍有韧性,市场的降息预期变动不大,预计6月FOMC美联储对利率的指引大概率不会显著偏离市场预期,但点阵图可能将年内降息预期从3次调整为2次,降息终点或有所上修。5月议息会议以来,美国增长和通胀出现边际放缓迹象,亚特兰大美联储GDP Now模型显示,美国二季度实际GDP季比折年增速从5月10日的4.1%回落至6月7日的3.1%,美国4月CPI和核心CPI环比也均回落0.1pct至0.3%。但由于增长仍有韧性,且通胀绝对水平仍然偏高,市场降息预期变动不大:截至6月11日,2024年累计降息幅度维持在39bp左右,首次降息时点仍是9月。

前瞻指引方面,预计鲍威尔表态相对温和中性,对9-11月降息持开放态度,避免对市场降息预期产生太大扰动。利率指引方面,由于5月新增非农就业超预期,即使5月CPI数据偏弱,但或不足以说服美联储在7月降息,预计美联储将维持年内降息的指引,强调对降息保持耐心。鲍威尔表态或相对温和中性,强调降息决策取决于后续数据,保留9-11月仍可能开启降息的指引。6月8日,有“新美联储通讯社”之称的Nick Timiraos同样表示,美联储可能会暗示今年晚些时候仍会考虑降息,但仍希望在降息前有更多通胀和就业走弱的数据支持。缩表方面,美联储已在5月FOMC上宣布6月开始缩表上限从950亿美元(600亿国债+350亿MBS)放缓至600亿美元(250亿国债+350亿MBS),预计6月FOMC美联储将维持当前的缩表计划。

宏观预测方面,预计美联储或下修增长预测,并上修通胀预测,和市场预期“对齐”。考虑到一季度GDP不及预期,且近期增长动能有所回落,预计2024年四季度GDP同比增速预测将小幅下修,彭博一致预期为1.7%,不及3月SEP所预测的2.1%;此外,3月FOMC以来,通胀整体高于预期,预计2024年四季度PCE和核心PCE同比增速将有一定程度上修,彭博一致预期分别为2.6%和2.8%,高于3月SEP所预测的2.4%和2.6%。

市场所关注的点阵图方面,预计2024年降息次数从3次调整为2次——风险为点阵图下调为今年一次降息,但这不是基准情形。同时,美联储可能上调降息终点,并可能调整对名义中性利率的预测。一季度“去通胀”进程反复迫使美联储对降息继续“保持耐心”,对数据继续观察。3月点阵图中预期降息3次及以上的10名委员中只需要1名委员改变看法,降息的中位数将从3次降至2次。5月21日,克利夫兰美联储主席Mester已经明确表示,其会将降息预期从3次调整为2次。6月FOMC的主要风险为点阵图下调为今年一次降息,但这不是基准情形——如果出现这一悲观情形,预计鲍威尔会在记者发布会上用鸽派表述稳定市场。预计美联储点阵图所隐含的全年降息次数或从3月FOMC的3次下调至2次,2025-2026年降息次数也将从当前的累计降息6次下调至4-5次左右,导致市场理解的美联储的降息终点指引出现上行。对名义中性利率的预测也可能调整。3月FOMC美联储委员对名义中性利率预测的中位数为2.6%。5月亚特兰大美联储主席Bostic曾表示,美联储委员正在重新思考长期中性利率水平,目前还没有定论。正如此前所论述的,美国转向“大财政”、移民大幅流入提高潜在增速以及AI产业周期支撑居民财富等结构性因素,美国经济在中期或保持韧性,推高中性利率。因此,美联储对名义中性利率的预测或有小幅上修。

往前看,6月议息会议大概率对市场预期扰动不大,美联储后续降息路径主要取决于后续通胀和就业数据,美联储仍希望并可能在9-11月降息。5月“强非农”基本排除7月降息概率,但广谱经济和就业数据显示,美国就业市场仍然在持续降温,美国增长动能未来或放缓至趋势水平,而美国通胀下半年明显上行的风险不大。往前看,关注9月会议(9月18日)前的增长和通胀数据,若增长/通胀数据明显回落,美联储仍希望并可能在9-11月降息,否则美联储下半年或仅降息1次。