5月2日凌晨美联储将公布5月议息会议,预计联储将维持数据依赖的前瞻指引,降息时点仍需观察,通胀下行遇到波折但仍难确定趋势逆转等——考虑到市场降息预期已明显调整,而联储仍然希望今年可以开启降息周期,5月FOMC比市场预期更鹰派的可能性较低。此外,预计联储将在5月会议上宣布放缓缩表速度(taper),但确定停止缩表的时间尚需继续观察。

3月会议以来,增长和通胀数据偏强,叠加联储鹰派表态,降息预期进一步回落,预计5月会议联储继续按兵不动,表述上超预期鹰派的可能性不大,并可能宣布缩表削减(taper),未来的降息和停止缩表的路径主要取决于后续数据的表现。

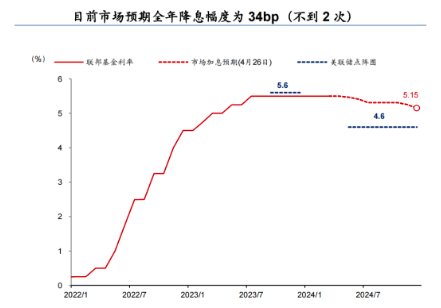

此前4月16日,鲍威尔表示通胀缺乏进一步进展,高利率政策维持更长时间可能是适宜的。3月FOMC以来,市场降息预期明显回落,首次降息时点从6月推迟至9月(概率为72%),全年累计降息幅度回落33bp至34bp。

前瞻指引方面预计变动不会太大,但可能宣布6月开始放缓缩表。前瞻指引方面,鉴于市场降息预期已经明显调整的情况下,预计5月会议前瞻指引变动不大,保留数据允许就降息的指引,表述上鹰派再超预期的可能性不大。

缩表方面,3月FOMC鲍威尔确认很快会宣布放缓缩表,纪要显示,决策者们普遍赞成将每月缩表规模削减大约一半。5月会议联储可能将正式宣布从6月开始放缓缩表(taper),缩表速度或从950亿美元/月(国债600亿,MBS 350亿)降至500亿美元左右(国债200亿,MBS 300亿),但考虑到准备金规模仍然较为充裕,联储或不会给出明确的停止缩表时点,而是根据准备金规模以及货币市场利率变化来做出决定。

从增长动能看,一季度美国内生增长动能强于数据指示的水平,但增长偏强对联储降息的制约有所下降,通胀是更重要的指标。美国一季度GDP季比折年增速初值为1.6%,低于预期,但主要受进口偏强拖累以及天气等一次性因素拖累。设备投资尤其是计算机设备投资明显改善且进口较强,显示内生增长动能仍然较强。然而,鉴于降息并非为了提振增长,而只是将名义融资成本与名义增长再度“校准”,经济增长韧性以及非农就业超预期不是联储降息的主要制约。

从通胀看,一季度通胀数据显示通胀黏性较强,但就业市场仍在降温,预计通胀未来仍会边际放缓。一季度通胀数据扭转了2023年下半年以来的快速去通胀趋势,背后存在一些扰动因素,例如自有住房(OER)权重调整、一月效应等,但不容否认的是通胀黏性偏强。通胀未来走势存在一定不确定性,但考虑到就业市场仍在降温,预计通胀仍会边际放缓。人口大规模流入缓解了美国“劳工荒”,离职率和亚特兰大联储工资追踪指标显示就业市场仍在降温。此外,Zillow等市场化租金指示房租年内大概率会回落;而曼海姆二手车价格指数以及纽约联储供应链压力指数近期再次回落,显示核心商品通胀目前没有明显的上行压力。

往前看,后续联储的降息可能性可能主要取决于4-5月的通胀走势。我们认为,近期联储推迟降息预期是对1月后的数据走势合理和必然的反应。考虑到联储认为目前政策已处于限制性区间,如果后续数据允许,联储仍有较强的意愿在今年开启降息。因此,4-5月的通胀走势尤为重要。若4-5月通胀能够持续位于0.3%以下(即年化3%以下),6月或7月降息仍然存在一定概率,但如果持续高于0.3%(年化3-4%),6月或7月降息可能性较小。