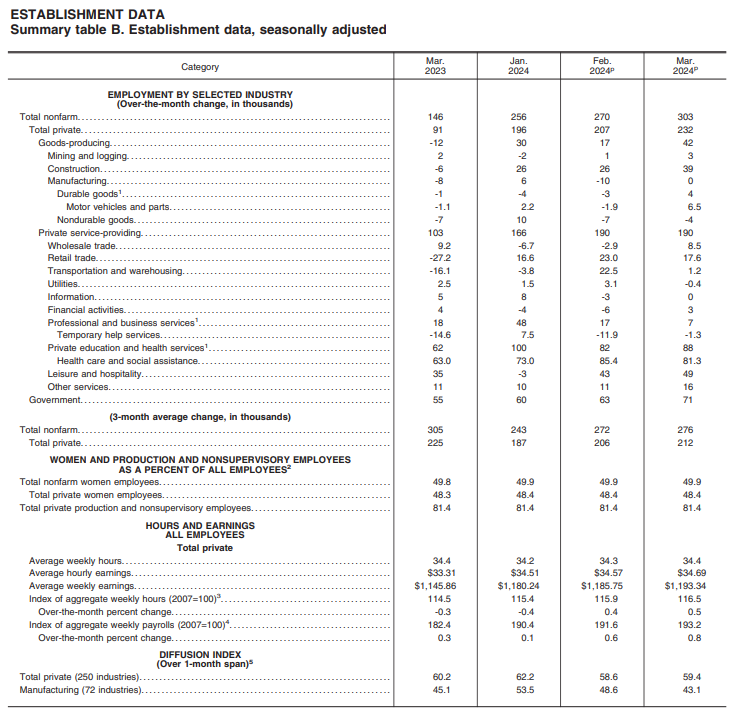

3月美国新增非农就业人数30.3万,超出彭博调查全部74位经济学家的预期,不但服务业就业保持强劲,而且制造业就业显著走强。此外,美国劳工部将1-2月新增非农就业人数合计上修2.2万,至此一季度月均新增就业人数录得27.6万,高于去年四季度的21.2万,走强趋势得到进一步确认。

美国新增就业结构特征未见显著改变,私人服务、政府、建筑业仍是主要支撑,教育与医疗仍是领跑分项。一是医疗行业继续面临结构性用工荒,高职位空缺率支撑就业高增。2月医疗行业职位空缺率仍高达7.8%,继续领跑主要分项,新增就业随之领跑主要分项;二是地方政府雇佣需求继续支撑政府部门就业韧性。相比起去年的政府部门新增就业全面扩张,今年政府部门对新增就业的拉动主要来自地方政府,反映财政力度退坡并未从中央传导至地方;三是建筑业就业随地产补库存进程继续走强。当前美国住房库存位于历史极低位,补库存进程或将长期持续;四是制造业就业亦随补库进程重新回暖。耐用品制造业就业人数重回扩张,非耐品制造业就业人数跌幅亦显著收窄。

移民对美国新增就业结构的影响不断增强,兼职就业的占比不断提升,且多数为主动兼职而非被动兼职。3月美国兼职占比进一步提升,其中被动兼职人数保持稳定,主动兼职人数则大幅上升了60万。

劳动参与率:大幅跳升

天气转暖令劳动参与率意外跳升。继连续一个季度低位企稳后,3月美国劳动参与率超预期跳升0.2pct至62.7%,从年龄看贡献来自24岁以下及55岁以上人口,从人种看贡献来自白人而非黑人及亚裔。

移民对劳动力供给的支撑或比数据表现得更为显著。根据美国国会预算办公室(CBO)预测,2024-2026年非法移民人数年均值高达170万。然而,如若特朗普重回白宫,这一支撑就将不复存在。

失业率:低位回落

供给扩张但需求更旺,美国劳动力市场供不应求的现状仍未改变。失业率于低位回落0.1pct至3.8%。

从结构看,劳动力市场的卖方市场特征十分清晰。3月被动失业人数大幅下降17万至304万,在失业者中的占比从49.6%下降至47.1%。主动离职人数则大幅上升11万至82万,在失业者中的占比从11.0%上升至12.7%。新进入者和再入者人数及占比同样显著提升,指向劳动力市场仍在持续扩张。

薪资增速:再度反弹

平均时薪环比动能再度反弹,与劳动力市场供求关系相一致。3月平均时薪环比增速反弹至0.3%,同比增速继续位于4%上方。

从结构看,制造业薪资大幅反弹,服务业薪资保持韧性,与制造业重回扩张、服务业保持强劲的经济现状相一致。在建筑业和商品制造业的双重托举下,3月制造业平均时薪环比增速大幅提升0.4pct至0.6%,服务业平均时薪环比增速则小幅反弹0.1pct至0.3%。

市场:雄鹰盘旋

美国就业表现依旧强劲,市场继续进行“鹰派”定价。美元隔夜利率曲线(OIS)暗示美联储将于6月开启降息的概率从前一日的74%下降至今日收盘的50%左右,2024年全年降息约64.7bp(2.5次)。美国国债收益率整体大幅上涨,各期限均创去年11月以来新高的。2年期上涨10.1bp至4.75%,5年期上涨9.4bp至4.39%,10年期上涨9.0bp至4.40%,30年期上涨7.7bp至4.55%。美元小幅震荡。美元指数从104.121上涨至104.288。美股三大指数全面收涨,继续定价软着陆。标普500指数收涨1.11%,纳斯达克指数收涨1.24%,道琼斯指数收涨0.80%。

影响及前瞻:停滞的再平衡

劳动力市场供不应求的状况仍将持续,市场预期转鹰的趋势亦将随之持续。站在当前时点评估,美国劳动力市场“再平衡”进程或已停滞,失业率低企和名义薪资高增将对美联储降息持续构成掣肘。