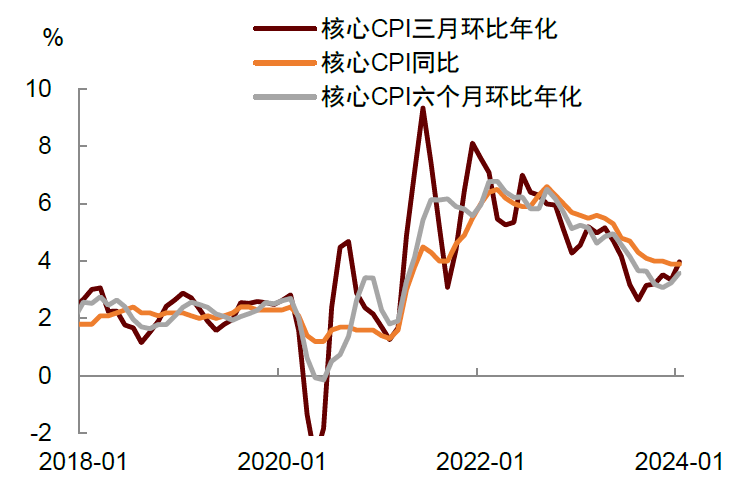

美国1月CPI同比增长3.1%(前值3.4%),核心CPI同比增长3.9%(前值3.9%),均超出市场预期。

数据公布后市场反应强烈,美国三大股指回撤,美元汇率冲高,美债收益率大幅上升,联邦基金交易员们预测3月份降息的可能性已降至不足10%。

这份通胀数据再次印证了两个观点:一是今年美国通胀虽会放缓,但节奏存在很大不确定性,这意味着美联储货币政策将充满变数。二是投资者对于降息预期应保持谨慎,美联储或不会像市场希望的那样在3月份降息,全年降息6次的预期也可能是过于激进的。

结合最新的非农和CPI数据,我认为美联储或已基本不会在3月份降息,而5月份降息也并非“铁板钉钉”。如果美国经济和通胀具有弹性,美联储只会在降息的道路上变得越来越谨慎。

1月份的通胀数据为何超预期?

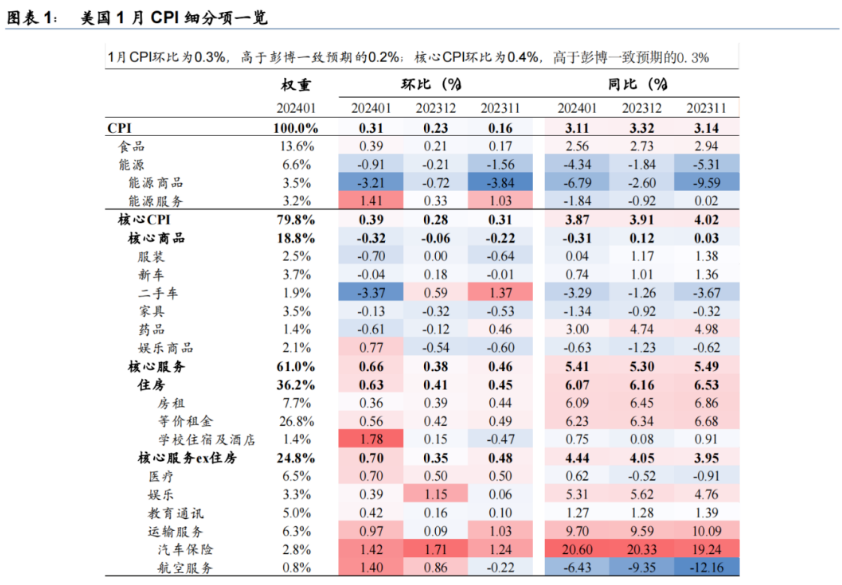

从分项来看主要是服务价格展现了较强的粘性。

首先,主要居所租金(+0.4%)和业主等价租金(+0.6%)这两个重要的房租分项都有韧性,并未像市场此前预测的那样会大幅降温。对于这一点我们认为需要密切关注,因为尽管房租的领先指标(比如Zillow的租金指数)在持续放缓,但历史上CPI房租指数的波动性低于Zillow租金,因此也未必会像Zillow那样下降的那么多。

其次,剔除房租的核心服务价格环比上涨0.8%,涨幅为2022年4月以来最高。进一步看,医院及相关服务(+1.6%)、停车过路费(+1.9%)、机票(+1.4%)、汽车保险(+1.4%)、快递邮政服务(+1.2%)等价格涨幅靠前。这些项目中有一些波动较大,比如机票价格,但另一些则可能是永久性涨价,比如停车过路费。

对美联储来说,这组通胀数据显然是不受欢迎的,因为它让降息缺乏充足的理由。

结合最近两个月的变化,我们认为美联储在降息的指引方面有操之过急的嫌疑。回想去年12月份,美联储主席鲍威尔在FOMC记者会上提到美联储官员们就降息进行了广泛讨论,市场将其解读为美联储可能会很快降息。但到了1月份的FOMC记者会,鲍威尔又称美联储对于通胀能够回到2%缺乏信心,并表示“3月份降息并非基准情形”。在短短一个月内鲍威尔的态度发生如此转变,显示美联储对于美国经济和通胀的判断也会“随机应变”。也许还有另一种解释,那就是鲍威尔在某些非经济因素的驱动下释放了过于鸽派的信号。但这就更加令市场对美联储的信誉度感到质疑,长期来看,这对于货币政策的预期管理是不利的。

我认为美联储已基本不会在3月份降息,而5月份降息也并非“铁板钉钉”,如果美国经济和通胀保持弹性,美联储或将会在降息的道路上更加谨慎。

从大方向来看,我们依旧认为今年美国通胀会有所放缓,一个原因是去年上半年的基数较高,这是今年上半年CPI与核心CPI同比增速下降的一个有利因素。但从节奏上来看,我们认为存在很大不确定性,原因是近期发生的红海航行安全问题加大供应链风险,再加上美国经济总需求有韧性,劳动力市场仍然稳健,这些都可能增加通胀的粘性。如果供给的稳定性下降,需求又有韧性,那么美联储轻易降息就可能导致需求进一步走强,加大“二次通胀”风险。

如果鲍威尔不想重蹈上世纪70年代伯恩斯的覆辙,那么在降息决策上就需要更加谨慎,避免犯下同样的错误。此前伯恩斯在1970-1978年担任美联储主席期间,美联储货币政策因受到政治压力影响而过度放松,导致美国通胀居高不下。

整体而言,非农+通胀=降息后移。美联储关心的“左右手”都给延后“首降”时间提供了有效的支撑。目前来看,受制于核心服务,通胀回落的“最后一公里”的路是崎岖不平的,而“打配合”的劳动力市场进一步放缓也还需要时间。在物价涨势以“令人信服”的方式放缓之前,美联储年内多次降息的疑虑需要进一步考察,而对于市场认为5月降息的“赌注”将被逐渐修正,过于乐观的预期可能面临剧烈回调的风险。