随着全球主要央行陆续开始调整策略,人们在2023年的尾声,正在一片憧憬中准备迎接一个通胀被“驯服”的世界。这一转变标志着全球经济的一个关键转折点。在过去一年多的大部分时间里,全球经济一直在高利率、高通胀和美国以外地区的低增长中苦苦挣扎,而俄乌和巴以的冲突又加剧着地缘政治的不确定性。

好在,全球通胀的持续回落势头,似乎预示着高利率这条束缚着所有人的“枷锁”,终于有望在来年“松上一松”。随着有迹象表明无论是欧洲还是美国,经济增长和劳动力市场都在降温,这已促使各大央行迅速“反思”:

直到最近之前,这些央行还一直在发出着维持利率“更高、更久”的口号,而如今,市场押注却正在为降息“更快,更猛”到来做着准备。

美联储

事实上,尽管美联储在年内最后的一次议息会议上,彻底倒向了“鸽派”——不仅通过利率点阵图暗示明年将降息三次,美联储主席鲍威尔也首度明确表示官员们正在讨论降息,但如果回顾美联储过往这一整年走过的漫漫长路,美联储在本轮紧缩周期的旅途上,显然要比人们原本预期的更为“坚定”。

很多投资者眼下可能没有意识到的是,其实在今年年初,几乎很少有业内人士会认为,年内美联储的加息次数能达到四次之多。因为在去年12月的利率点阵图中,美联储对2023年底的利率预估中值仅为5.1%,相当于三次加息。而当时,利率期货市场的定价甚至一度认为美联储到今年年底的利率,只会堪堪与去年持平——换言之,即便在年初有人认为美联储今年会加息,也普遍预计,到了年底时美联储加多少最终就会再降多少。

但很显然,在过去一年的时间里,美联储并没有过多地受到市场鸽派预期的左右。

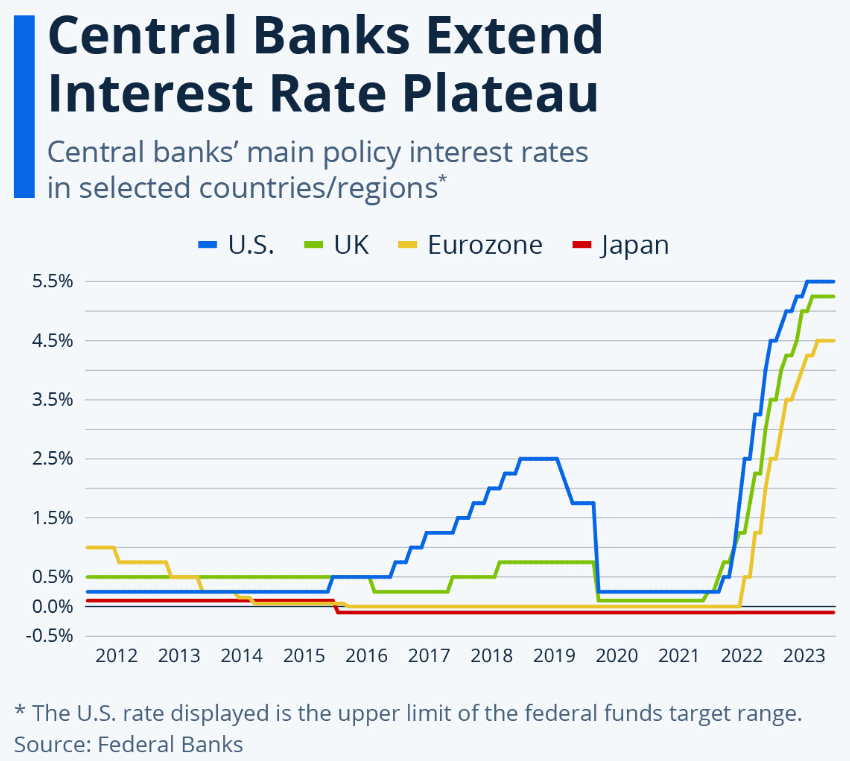

从具体的加息节点来看,美联储今年的四次加息,分别发生在1月、3月、5月和7月的会议上。其中,最后的一次加息(7月),距今已经过去了五个月——美联储当时将联邦基金利率目标区间抬升至了5.25%-5.50%的22年高位,这也是其在本轮紧缩周期中的第11次加息行动。自2022年3月首次开启本轮加息周期以来,美联储累计的总加息幅度达到了525个基点。

素有“全球资产定价之锚”的10年期美债收益率的走势,其实很能够直观反映出美联储鹰鸽程度与市场预期间的落差变化。当所有人对美联储结束紧缩周期抱有期待,而认为今年可能是一个“债券之年”时,美联储通过一次又一次年初人们最初根本没有预料到的加息行动,向世人发出了明确的信号:美联储的抗通胀战役还没打完。

而10年期美债收益率,也在今年10月一度创下了5.021%的16年高点。一时间,“美债抛售风暴”几乎令今秋的市场“人人自危”。

不过好在,如今我们都已经知道,这一切最终只是“虚惊一场”。自那以来,稳步回落的美国通胀数据和呈现降温迹象的劳动力市场指标,一直没有再给美联储官员提供采取进一步加息行动的理由,不少美联储官员捍卫加息的口风,也终于在进入四季度后出现了明显的动摇。

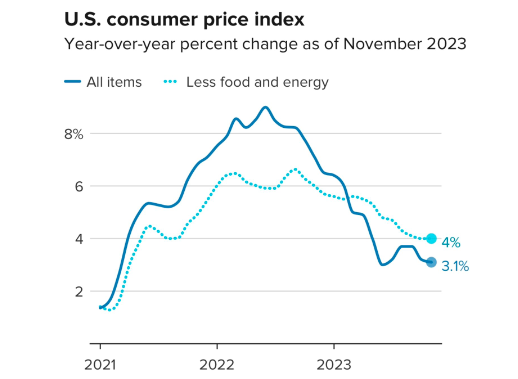

从通胀数据来看,美国劳工部公布的数据显示,美国11月CPI同比增速已经回落至了3.1%,较去年夏天9.1%的峰值水平累计下降了整整六个百分点。虽然距离实现回到美联储2%的通胀目标,还有一段并不平坦的“最后一英里”要走,但至少对于美国决策者而言,最为凶险的时刻无疑已经过去。根据美联储官员自身的预估,到2024年底核心通胀率和总体通胀率都将达到2.4%,距离中期目标只有咫尺之遥。

在美联储12月会议落幕后,外界已基本确认美联储本轮货币政策紧缩周期已经结束。

其他发达国家央行

而在众所期待的美联储货币政策转向终于在12月到来之际,全球其他经济体也已为这个关键的转变时刻,筹谋了多时。

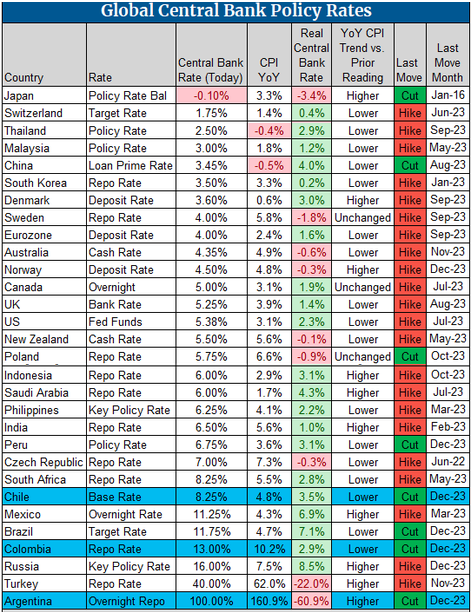

一组数据显示,全球主要发达国家央行在12月总共仅加息一次,一些新兴市场央行则已经纷纷倒向了降息阵营。12月,负责管理10种交易量最大货币的央行中,有八家召开了利率制定会议,但只有挪威央行加息了25个基点。美联储、欧洲央行、英国央行、日本央行、澳洲联储、加拿大央行和瑞士央行的政策制定者均在年内会议上维持指标利率不变。

放眼全年,根据业内的统计,10国集团(G10)央行今年迄今总共加息38次,累计加息幅度为1200个基点,还不到2022年54次加息2700个基点的一半。

欧洲央行官员在年内的最后一场议息会议上,已连续第二次会议同意将存款利率维持在4%的水平,同时下调了明年的通胀预期,这表明欧洲央行预计物价上涨将很快得到控制,该央行还表示将加快退出一项疫期期间推出的刺激计划。欧洲央行放弃了之前声明中的“预计通胀将在很长时间内保持过高水平”的表述,这是朝着偏宽松立场的一次显著转变。

虽然欧洲央行行长拉加德再度表示,决策者不会对通胀放松警惕,而且12月会议没有讨论降息问题。但她在问答环节并未排除明年大幅降息的可能性——明年降息约150个基点已是金融市场目前的普遍预期。

新兴经济体央行

与此同时,新兴经济体央行——长期以来一直是紧缩和宽松周期的先行者,年内降息的势头则在不断增强。

业内统计的18家发展中经济体央行中,有13家央行在12月召开了利率制定会议,其中有多达五家央行宣布降息,数量为至少三年来最多。捷克的决策者在年内最后一个月启动了宽松周期,而巴西、匈牙利、哥伦比亚和智利央行则是将宽松力度增加一倍。

上述这些最新的降息措施,使得这些央行年内降息的总幅度已达到了945个基点。不少分析师表示,未来还会有更多降息举措。

最后,值得一提的是,在明年全球主要央行拉开降息大幕的同时,有一家央行却可能踏入截然相反的一条“河流”:那就是大概率将在明年加息、从而摆脱长达将近八年负利率的日本央行。根据本月早些时候的调查,三分之二的经济学家预判日本央行将在明年4月前加息/结束负利率,其中有15%的激进派认为明年初就能“见证历史”。

不难预见到的是,随着日本的货币政策可能再度与全球主要央行的大潮流,明年日元多头可能将迎来不小的机会。不少华尔街机构已将做多日元视为了2024年的最热门交易之一。当然,这些押注最终是否真的能兑现,仍将取决于日本决策层是否已对摆脱长期通缩局面有着十足的信心。