12月14日晚,欧央行暂停加息,提前结束PEPP再投资,符合市场预期。虽然欧央行预计中期通胀预测(2026年)为1.9%,但仍然维持此前的利率指引,表示本次会议没有讨论降息。

尽管此前欧央行官员转鸽,美联储释放降息信号,但是欧央行仍然表示,政策利率将维持在当前的限制性水平足够长时间,持续时间仍然取决于数据。如同美联储一样的手法,就是不给市场明确的信息,将一切归结为依数据而定。

经济基本面方面,欧央行预计欧元区不会陷入衰退(反正就是不承认经济硬着陆),增长近期保持疲软,但未来将可能重拾动能;通胀近期可能短暂走高,但2024年整体维持回落态势。如此强力的加息,如果还是不能控制通胀,那就说明政策失效了。

增长方面,欧央行指出,金融条件收紧叠加外需不振预计将继续压制经济增速,其中制造业与建筑业尤为疲软,服务业也将走弱。但往前看,通胀回落以及薪资增长提振居民实际收入,叠加外需改善,未来经济预计恢复增长。

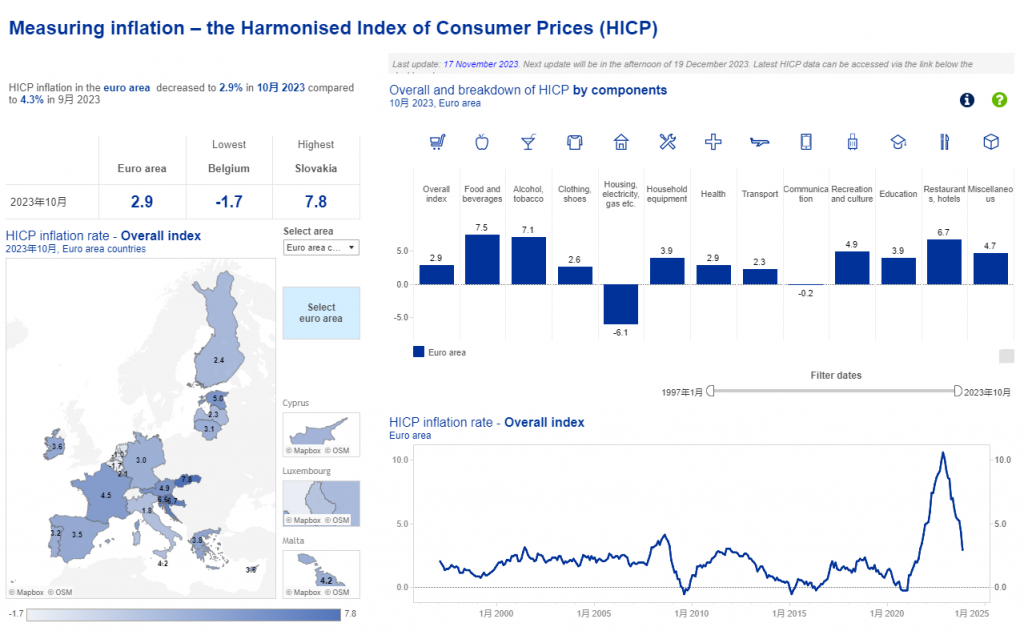

通胀方面,虽然HICP增速在10-11月下行,但能源基数效应或在12月暂时推高通胀,2024年通胀维持回落态势,但下行速度将放缓,原因是基数效应以及应对能源价格冲击的财政措施退坡。此外,潜在通胀虽然有所缓解,但由于工资增速回升,且劳动生产率下降,潜在通胀压力仍然较高。

货币政策方面,欧央行提前结束PEPP再投资,没有讨论降息,维持利率的前瞻指引。缩表方面,欧央行宣布PEPP再投资持续到2024年6月,2024年下半年PEPP规模每月下降75亿欧元,2025年完全结束PEPP再投资。

利率的前瞻指引方面,拉加德表示本次会议没有讨论降息,未来的降息决策仍然取决于数据;近期通胀和潜在通胀虽然明显回落,货币政策也有效向实体经济传导,但是代表国内通胀压力的指标回落幅度有限,欧央行需要看到工资增速回落或者企业单位盈利下降的更多证据。

同时,欧央行小幅下调2023-2024年GDP增速预测以及核心通胀预测,中期通胀(2026年)预计为1.9%。2023-24年GDP增速预测分别下修0.1和0.2个百分点至0.6%和0.8%;2025-2026年维持在1.5%。同时,2023-24年表观通胀预测下调0.2和0.5个百分点至5.4%和2.7%,2025年维持在2.1%,中期通胀(2026年)预计为1.9%;2023-2025年核心通胀也有不同程度的调整,2026年核心通胀预计为2.1%。

我认为,由于欧元区在2024年上半年面临衰退风险,随着工资增速见顶回落,基准情形下,欧央行最早或在2024年3月启动降息(降息的时间可能会早于美联储)。由于欧元区就业市场出现明显恶化迹象,且财政紧缩加大经济下行风险,2024年上半年欧元区或陷入“浅衰退”,欧央行对软着陆的预测可能过度乐观。

此外,近期欧元区通胀回落速度快于预期,11月HICP和核心HICP环比均转负,10月通胀广泛程度指数明显回落。尽管欧央行预计中期通胀(2026年)降至1.9%,但仍然较高的工资增速制约了欧央行的转向。

根据我们的预测,随着欧元区动能的降温以及通胀的回落,此前持续上升的欧元区协议工资增速有望在2024年初高位回落。往前看,随着欧元区增长动能回落,通胀降温以及工资增速回落,不排除欧央行在2024年3月启动降息的可能性。