美国6月CPI和核心CPI均超预期回落,通胀压力进一步缓解。

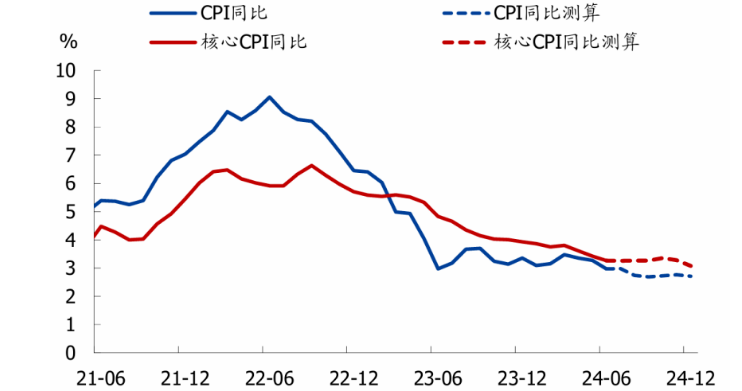

整体表现:美国6月未季调CPI同比3.0%,低于预期值3.1%和前值3.3%,是过去39个月最低;核心CPI同比3.3%,低于预期值和前值3.4%,是过去38个月最低。季调后CPI环比-0.1%,低于预期值0.1%、前值0%、过去12个月均值0.2%;核心CPI环比0.1%,低于预期值0.2%、前值0.2%、过去12个月均值0.3%。美国CPI和核心CPI已连续两个月低于预期。

分项表现:美国6月CPI主要分项方面,食品分项环比从0.1%小幅升至0.2%,与12个月均值持平;能源分项环比-2.0%,持平前值,低于12个月均值0.1%;核心商品分项环比从0%降至-0.1%,与12个月均值持平,其中服装价格环比由负转正,新车和二手车环比均为负;核心服务分项环比从0.2%降至0.1%,低于12个月均值0.4%,其中住宅分项环比从0.4%降至0.2%,是过去41个月最低,交通运输环比延续负增。剔除食品、能源、住宅后的“超级核心通胀”环比为-0.01%,连续两个月为负,指向美国通胀压力进一步缓解。

后续测算:根据我们最新测算,7月美国CPI、核心CPI同比分别为3.0%、3.3%左右;2024Q1-Q4的CPI同比均值分别为3.2%、3.2%、2.8%、2.7%左右,核心CPI同比分别为3.8%、3.3%、3.3%、3.2%左右。由此可见,CPI同比在年底前仍有小幅回落的空间,而核心CPI同比将基本走平,二者的差异主要是由于基数原因。

CPI公布后,黄金大涨、美元和美债利率下行,降息预期明显升温。

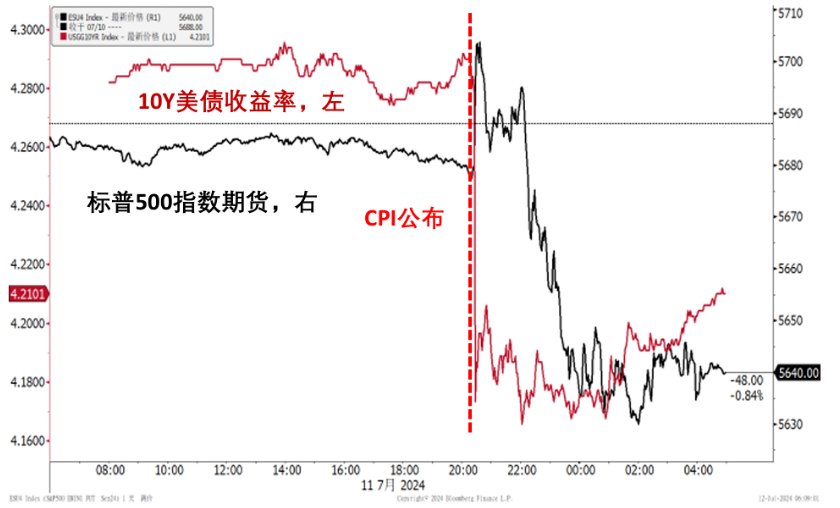

大类资产表现:CPI公布后,美股先涨后跌,黄金持续大幅走高,美元指数和美债收益率快速跳水。截至7/12收盘,标普500、纳斯达克指数分别下跌0.9%、2.0%,道琼斯指数上涨0.1%;10Y美债收益率下行7.2bp至4.22%,美元指数下跌0.5%至104.4,现货黄金上涨1.8%至2414.7美元/盎司。标普和纳指下跌主要受科技巨头下跌的拖累,背后的原因可能是前期上涨过快导致的技术性调整,以及即将公布二季报的情况下,多头选择止盈离场观望。

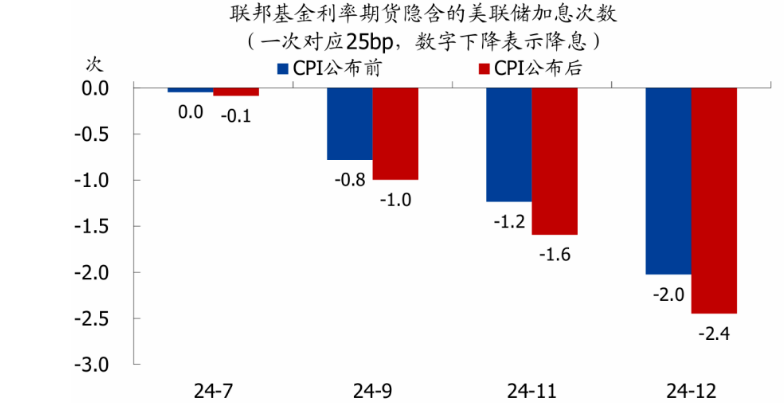

降息预期变化:CPI公布后,市场对美联储降息的预期明显升温。利率期货隐含的7月降息概率仍维持10%以下,9月降息概率从80%左右升至100%,年内降息2次的概率仍维持100%,不过目前市场预期有40%左右的概率会降息3次,而CPI公布前几乎没有降息3次的可能性。

3、美联储9月降息可期,但市场预期已经打满,需警惕“利好出尽”。

美联储降息展望:参考历史经验,美联储降息有两个关键条件:一是3个月平均的CPI和核心CPI同比降至3.5%以下,二是3个月平均的新增非农就业降至15万左右。目前看,通胀已基本满足降息条件,而近期美国就业数据明显走弱,距离降息门槛仅一步之遥。若后续数据不再明显超预期,则美联储9月开始降息、年内降2次是大概率事件。然而,目前市场对这一情景已经充分计价,甚至小幅计价了年内可能降息3次,预期已经打得过满。考虑到年内只剩下4次会议,并且美国经济和通胀仍有韧性,美联储降息超过2次的可能性很低。对于市场而言,短期乐观情绪有望延续,但后续需要警惕“利好出尽”导致的调整。

短期重点关注:7/12美国6月PPI,7/18欧央行议息会议,7/25美国二季度GDP初值,7/26美国6月PCE通胀,7/31美国7月ADP就业,8/1美联储议息会议(如果9月要降息,本次会议应当释放明确信号)。