在传统框架中,对于金价的分析主要围绕着实际利率。资产配置视角下,实际利率关乎持有黄金的机会成本,因此走势往往此消彼长,有着较高的负相关性。

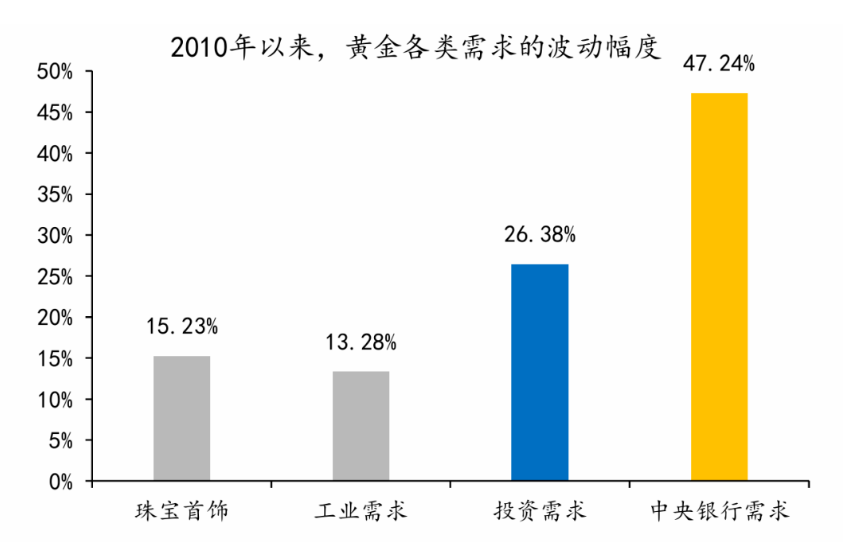

这背后是黄金的定价逻辑更偏向金融属性,而非商品属性。即便从后者出发,黄金的定价也主要基于投资需求——黄金的供给较为刚性,2010年以来黄金总供给的波动率仅为0.95%;而需求的波动又主要源于私人投资和央行储备需求。

同时,黄金资产兼具抗通胀与抗风险属性。作为实物商品的一员,黄金具有抗通胀属性;当风险事件来临、其他资产波动加剧时,黄金也是很好的对冲波动手段。

此外,期货等市场的交易行为,以及央行购金行为的边际变化,同样对金价有一定影响。黄金价格与期货投机净头寸走势较为接近;央行购金行为大幅变动时,黄金价格往往也会偏离原先的价格中枢。

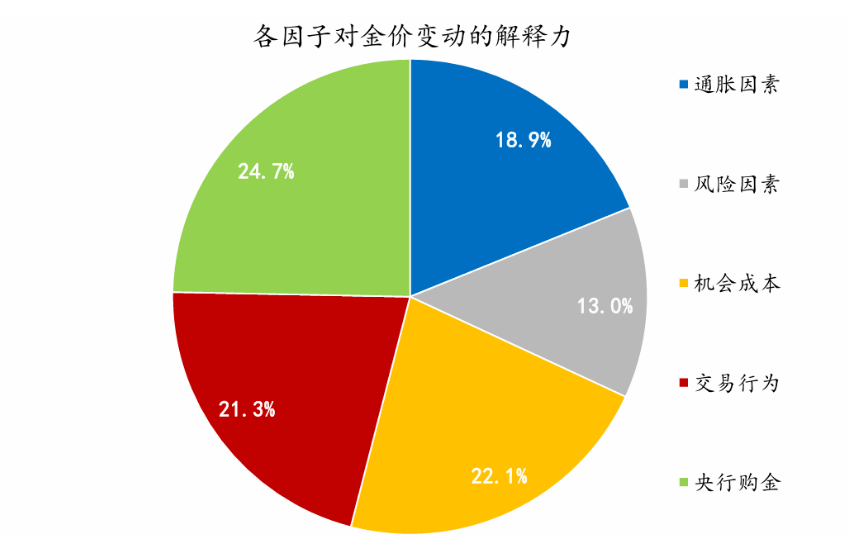

在回溯历史的基础上,我们发现金价的五因子模型——按解释力由强到弱排列,影响金价的关键因素分别是央行购金、机会成本、交易行为、通胀因素和风险因素。

近期金价为何快速上涨?

第一、实际利率存在下行预期

3月初市场对金价的定价主要围绕美联储政策宽松预期对于短端利率的压制;而随着3月中旬美国CPI数据发布,再通胀隐忧重现,金价的短期定价逻辑逐步向通胀端倾斜,也即短端的高名义利率以及后续的再通胀风险,使得短端实际利率存在下行预期。从机会成本的角度来说,这自然有利于金价的上涨。

第二、配置型资金回归

3月19日以来,COMEX黄金期货和期权管理基金多头增仓0.05万张,空头回补0.37万张,被挤离场。去年逐步离场的黄金ETF,持仓量也从今年3月开始触底回升,环比增加4.71吨。配置型资金的回归成为金价上涨的重要推动力。

第三、美元信用长期隐忧刺激央行购金

美国2023年底联邦债务总额32.99万亿美元,CBO预测到2024年底这一规模将达到34.83万亿美元。美国债务规模的持续提升导致市场对于美元信用担忧加重。2024年1-2月全球央行净购金64.25吨,对金价形成支撑。

第四、中东局势升级推高避险情绪

4月1日,以色列对伊朗驻叙利亚大使馆发动空袭,造成包括伊朗伊斯兰革命卫队下属“圣城旅”高级指挥官扎赫迪及其副手拉黑米在内的13人死亡。当地时间4月12日,以色列称“约40枚火箭弹从黎巴嫩方向射向以色列北部,还称击落了两架黎巴嫩真主党武装向以色列发射的载有爆炸物的无人机。中东局势的再度升级让黄金作为避险资产的价值更加凸显。

接下来黄金还有机会吗?

短期来看,金价或面临“阶段性波折”。近期投资者情绪已趋极端,例如期货市场黄金的非商业多头、净多头历史分位数分别高达89%、87%。

但中期来看,金价或仍有空间。央行购金等或仍将支撑金价续创新高。一方面,考虑到部分“脱钩”国家当前较低的黄金储备占比,随着美债价格回升,央行购金节奏易升难降。另一方面,2024年适时降息仍是美联储的基准假设,而历史回溯来看,降息前最后一个季度美债收益率的回落有很强确定性,或支撑投资需求的走强。

虽然当前黄金价格已经创下历史新高,但考虑物价水平后,实际金价距离历史高点尚有距离。如果将黄金价格剔除美国CPI(2023年=100)以后的价格作为黄金的实际价格,那么1980年实际金价接近2650美元/盎司。

同时,黄金股当前市值隐含的2024年金价预期,与当前金价尚存在不小的差距。换言之,黄金股的股价并未完全反映近期的金价上涨。

2018-2022年黄金公司的自产金成本年复合增速普遍在8%-10%,但2023年黄金股自产金成本增速有所放缓。预计2024年一季度在金价环比上涨、成本控制较为稳定的情况下,黄金公司业绩将较好兑现,黄金股相对金价具有较大“补涨”空间。

根据历史经验复盘,从美联储停止加息到明确释放降息信号(放松除基准利率以外的其他货币政策工具,非实际降低基准利率)的时间段,正是黄金股右侧配置期。

在美联储政策宽松、黄金股一季度业绩较好兑现等因素影响下,预计Q2黄金股有望迎来主升浪行情。