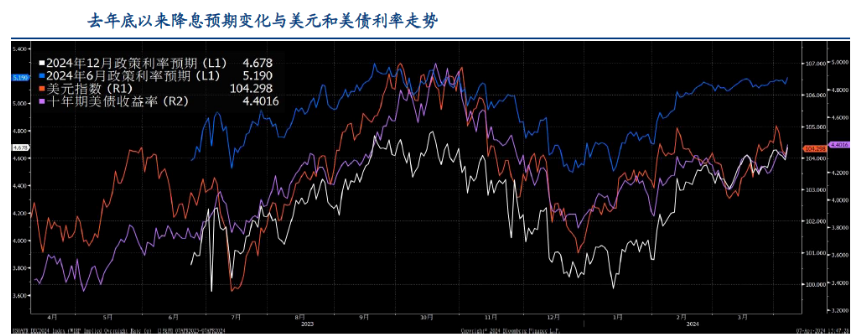

虽然市场目前还只是在交易美联储降息次数低于预期,但不降息的尾部概率正在显著提升,投资者需对降息预期反向修正的持续时间和幅度做好更深刻的准备。

美联储官员有可能在6月FOMC点阵图中上调今年政策利率中枢,将降息“指引”从3次削减至2次;今年美联储降息时点或推迟至三季度,全年降息1-2次,甚至存在今年不降息的可能。

3月非农数据依然强劲,持续印证当下美国经济基本面的良性循环,6月降息概率下降至50.8%,但市场依然定价全年降息3次(6月、9月、12月)。回顾2015年以来的情况,在FOMC会议日期前1-2个月,只有市场预期的调息概率达到90%以上,最后才能对应美联储百分百调息;若调息概率低于90%,就存在变化(预期差)的可能。

在今年美联储降息幅度可能进一步削减,甚至出现不降息可能的情况下,资产将如何表现?美元指数和美债利率大概率将出现“降息周期”中的“加息效果”,人民币汇率仍有外部压力。

第一,美元指数偏强走势或贯穿全年。从内部因素来看,美国经济和就业强劲,美联储降息不及预期。外部因素来看,可能出现超预期的欧弱美强格局,欧央行降息时点可能早于美联储、降息幅度大于美联储,将对美元指数构成支撑。

欧元区经济可能超预期低迷的原因在于,一方面,高利率环境下,欧元区私人部门的浮息债务比例更高,利息支出压力更大;另一方面,劳动生产率增长乏力,工资粘性侵蚀企业盈利,同时家庭部门的财务预期和信贷可获得性较差,欧元区的经济循环存在堵点。

第二,美债利率反弹风险较大。降息预期继续修正,叠加联储QT带来的流动性实际紧缩的潜在冲击,今年后期美债利率反弹风险较大,可能再度阶段性升至4.5%以上,全年难下4%。

第三,人民币汇率仍有外部压力。人民币汇率与中美名义利率差高度相关,人民币汇率跟A股风险偏好基本同向,若人民币汇率超预期波动,可能短期内也会对A股造成扰动。此外,从去年年中以来,稳汇率压力持续偏大,以DR001为代表的银行间利率与我们观测到的逆周期因子的影子变量呈现明显的反向关系,若后续市场对美联储年中的降息预期落空,短期内银行间利率仍将易紧难松。